相続税を減らす方法とは?

相続税を減らしたい

日本は税金が高い国です。相続税も昔に比べて高くなっています。

相続税を減らす場合、「財産を減らす」「評価を下げる」「特例を利用する」など、やり方が決まっています。

財産をより多く家族に残したい場合は、必ず法律や税金について知っておきましょう。

相続税を減らすには3つの考え方がある

財産を減らし評価を下げる

相続税の節税には、「財産を減らす」「現金を減らす」「特例を利用する」という3種類の方法があります。

特例などは、控除される金額などがコロコロ変わるので、注意が必要です。

相続で節税対策をする場合には、「大きなところから手をつける」というのが基本になります。

大きいところからスタートすると時間を無駄に使わなくて済みます。

まずは、日本人の財産について見てみましょう。

財産には、不動産から動産まであり、主なものは「預金・現金」「株券」「土地」「車」などになります。

さらに「絵画」や「骨董品」なども財産に含まれます。

骨董品や絵画は、素人がみるとゴミに見えてしまいますが、美術的な価値があるものは1000万以上の物がたくさんあります。

絵画や骨董品は、普通の家にはあまりないかもしれませんが・・・

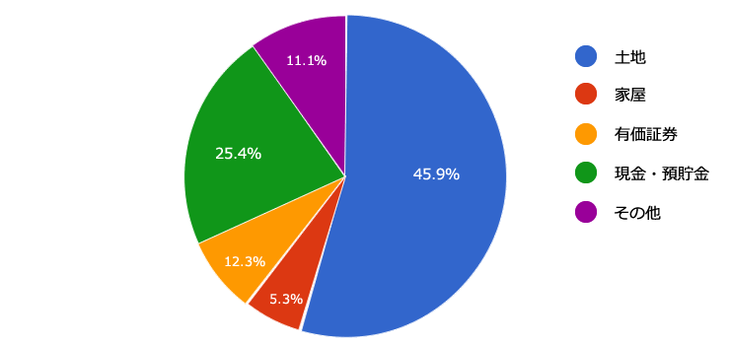

では、グラフを見てみましょう。

日本人の多くの財産が土地になっています。家はそれだけお金がかかっています。

次いで財産として、大きいのが「現金・預金」です。これはなんだかイメージが付くと思います。

日本は政治に対して信用力がないので、将来の不安のために、預金をする家庭が多いという現状があります。金利がつかないにも関わらず、預金が多いのはそんな事情があります。

相続税の節税をする場合は、土地の評価額を減らすか、現金・預貯金を減らす必要があります。

この2つをうまく節税することが大きな節税対策となります。

財産を減らす

生きているうちに贈与する

節税の大きなポイントに「財産をへらす」という選択肢があります。財産をへらす代表的なやり方として「生前贈与」です。

生前贈与は、生きている間に、家族や孫などに現金を渡す方法です。養育費や教育費用という名目で家族に渡すことができます。

特に孫に学費などを援助する家が多いのではないでしょうか?

生前贈与では、1年に110万円までは、課税されることなく、孫や子供などに現金を渡すことができます。

110万円を超えると、税金がかかるので注意が必要です。

直接孫の通っている塾などに振り込みをすることもできます。現金を減らすのは、有効な節税対策となりますのでぜひ覚えておきましょう。

さらに、贈与は孫の教育にかかる費用なども利用できます。孫がスイミングを習いたい。ピアノを習いたい。といった場合、お金を出すことができます。

財産の評価を減らす

土地の評価価格を減らそう

財産の評価を減らすのも、とても良い節税になります。

預金や現金は評価を下げる事ができませんが、土地などは評価を下げることができます。

土地の評価額を減らすのは、節税の基本になります。小規模宅地の特例が適用されるのか?まずは調べてみましょう。

「小規模宅地の特例」とは住んでいた土地や、事業をしている土地については、評価額を下げてあげますよ。80%オフで計算してもいいですよ。という、かなりお得な制度です。

この特例が利用できない場合は、アパートを建てる。マンションを建てるなど、ほかの方法を使うのがオススメです。

さらに更地などの大きな土地がある場合は、分割することで評価を下げる方法もあります。

特例を利用する

相続には、特例や優遇制度があります。これらをうまく使うことで、節税がでいます。

生命保険の非課税枠

生命保険には、非課税枠というものがあります、

遺族が受け取る生命保険には(500万円×法定相続人の数)が非課税になっています。亡くなる前に生命保険に入っておき、受取人を配偶者にすることで節税となります。

配偶者の税額軽減

配偶者は法定相続分または1億6000万円以下なら相続税がかかりません。この制度を利用すると相続税額を軽減できます。

非課税の財産を購入する

「墓地」や「仏壇」などの祭祀財産は相続税法上では非課税となっています。

生きているうちに、墓地や仏壇を購入すれば節税対策になります。

東京などは200万~300万前後で墓地募集しています。これらを購入するのも一つの節税方法です。

相続税 節税のまとめ

相続税節税についてはいかがでしたか?

相続税は大きいものから手をつけていくと時間の使い方が決まってきます。とくに土地の評価などは大きく相続税が変わってくるところです。

かなり専門的な知識が必要となってくるので、一度、たよりになる税理士などに頼むのもよいかもしれません。

最後まで読んでいただき、ありがとうございました。